Cuando a Bill Gates le preguntaron sobre las copias las pitara,

demostró su visión al sonreír,y decir que eso ayudaba al negocio

al acostumbrar a mas niños a Windows evitando el contacto con la competencia

y actualmente vemos el resultado de la estrategia escribiendo en Word.

Esta es una empresa creada en 1975 por Bill Gates y Paul Allen, quienes 10 años mas tarde la llevaron a cotizar a Nueva York.

El producto mas antiguo y famoso es el sistema operativo Windows pero desde 1990 comenzó un proceso de diversificación a través de la participación y compra de otras empresas dejando de ser una firma de sistemas operativos para dedicarse en la actualidad a desarrollar, fabricar y vender, licencias, servicios y dispositivos electrónicos.

En su historia suma mas de 225 adquisiciones y en la infografía se presentan las 10 mas importantes según el dinero invertido en ellas.

Podemos agrupar los negocios en 3 grandes grupos:

Productividad y negocios: aquí se encuentran Microsoft Office que brinda servicios de ofimática que incluyen Word, Excel, Outlook, etc. aunque este mercado se vio fuertemente amenazado desde 2008/2009 con la llegada de Android que le sacó parte del mercado y truncó su enorme crecimiento. Debemos también sumar una de sus mayores adquisiciones, la plataforma de redes profesionales Linkedin.

Computadoras personales: Aquí se orienta a los usuarios generales con Internet Explorer, Bing y Microsoft Edge con los que la marca cubre el espectro de buscadores en línea. Los teléfonos inteligentes no quedan fuera de interés con Windows Phone aunque la compañía no desarrolló fuertemente este segmento de negocio.

No debemos dejar de mencionar a sus tablets llamadas Surface y su consola Xbox, icono para el mercado de los juegos donde compite con Sony y Nintendo, industria a la cual dio un paso muy firme en Enero de 2022 al comprar Activision por 69 mil millones, esta es la empresa creadora de juegos populares como el Call Of Duty y el Candy Crash.

Inteligencia en la nube: Con la marca Azure, brinda servicios de consultoría corporativa y a programadores. Aquí compite con AWS, Google Cloud, Alibaba, etc. Asímismo esta línea de trabajo opera desarrollos en el Internet de las cosas y es la que en los últimos años ha sido el eje mas estimulado dentro de la empresa para proveer caso el 25% de los ingresos.

Sus números

En cierto punto sorprende como a pesar de ser una empresa madura, sus ingresos siguen aumentando a un ritmo estable y continuado desde 2017, logrando mas que duplicarlos al pasar de 23 mil millones por trimestre a mas de 50.000 millones de USD.

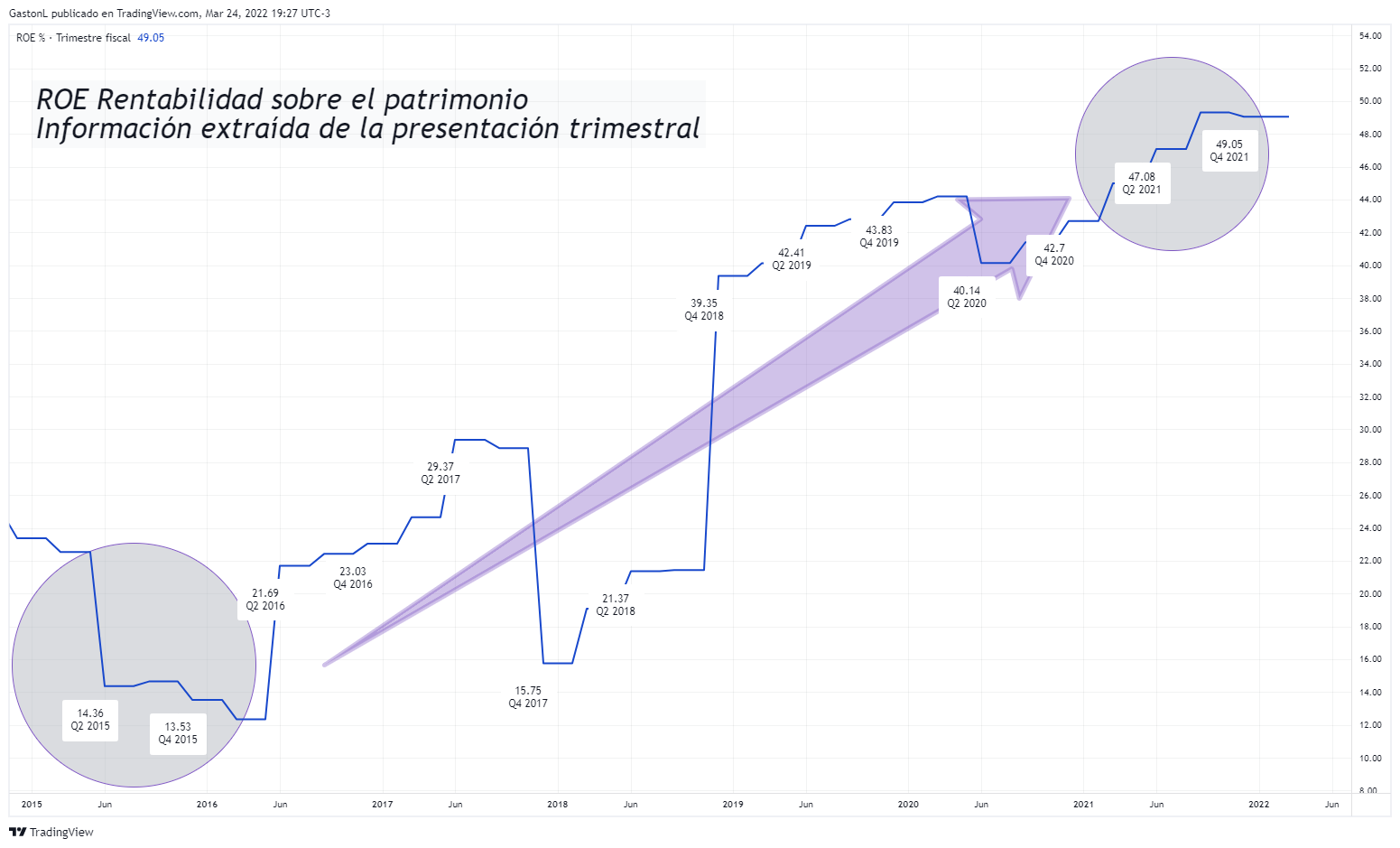

Al analizar el ROE (ratio que muestra si una empresa gana dinero en relación a su patrimonio y en que porcentaje) vemos un fenómeno similar donde aunque con sobresaltos, pasó de un módico 15% a 49%.

Ampliando el análisis temporal en mas de 10 años los márgenes se recuperaron, aunque existe una gran variación a medida que pasa el tiempo, fluctuando desde 40% a 15% y nuevamente a 40% en solo algunos años. La explicación de esto está a priori principalmente vinculada a líneas de desarrollo de negocios en las que se invierte pero no son exitosas y que en consecuencia no generan los ingresos que se espera.

La deuda de Microsoft igual que la de Amazon alcanzaron sus máximos en 2017 y desde allí continúa en descenso. El ratio Deuda / Patrimonio paso desde 0,69 en 2020 a 0,5 en 2021.

Encontrar empresas sin deuda en un contexto inflacionario y de subas de tasas de interés es importante desde el punto del aumento de costos, al tener una mayor deuda mas golpeados se verán los costos derivados de ella si suben las tasas de interés.

Sus proyecciones

A continuación, veremos cuáles son las proyecciones de los diferentes sitios con un objetivo temporal de 12 meses, para poder obtener una conclusión general de que esperar.

El promedio esperado de aumento del precio a 12 meses es de 23% y no hay dispersión en los datos de los analistas de las 4 empresas de análisis presentadas.

Desde el análisis técnico el gráfico semanal muestra que la línea de tendencia de largo plazo está intacta y esta corrección de 20% en 15 semanas tiene similitudes con la de fines de 2018 (marcada con el circulo gris). La zona de 275 parece haber sido zona de compra y un soporte importante.

Existe un canal alcista que vemos en fucsia iniciado en mínimos de 2020. Nos puede dar la pauta de que precio objetivo podemos esperar, que en este caso coincide con los marcados por los analistas, pero primero debe superar con fuera el ultimo máximo en los 350USD. Esta idea se anula si cae de 275. Recién en caso de lograr superar los máximos anteriores podemos pensar en que el precio podría extenderse hasta la zona de 400

Si bien el MACD está orientándose hacia arriba no tenemos señales claras de compra por el momento en view semanal.

Como siempre, espero haya sido útil y gracias por acompañarme hasta aquí.

Gastón Lentini