Estimado lector,

En 2019, la revista Bloomberg nos hacía creer con sus portadas que la inflación estaba muerta y era una cuestión prehistórica.

Si ese hubiese sido el caso, estaríamos en una era de prosperidad. Pero no es así, pues llegó el COVID-19.

Los gobiernos emitieron enormes cantidades de dinero sin que esa impresión de nuevos billetes tuviese respaldo alguno y los problemas de inflación reaparecieron.

Y no me refiero a las economías de países en vías de desarrollo, sino potencias como Alemania o Estados Unidos.

Si bien todavía hay quienes dicen que la inflación que estamos viviendo es algo pasajero, cada vez son menos las voces que mantienen esa idea. Tal vez esto sea consecuencia de que, en el fondo, nadie quiere volver a lidiar con estos problemas.

Pero los problemas están a la vuelta de la esquina:

La tasa de referencia

Una de las herramientas más importantes que tienen los estados para combatir la inflación es aumentar la “tasa de referencia”. Esto generalmente no es otra cosa que la tasa de interés de los bonos que se consideran más seguros en el país.

A través de la Reserva Federal (o FED, el banco central estadounidense), Estados Unidos marca la referencia y los demás países siguen el ejemplo. Esto obliga a los inversores, sean pequeños ahorristas o grandes fondos, a analizar una vez más qué hacer con su dinero.

Las alternativas para estos inversores son: gastar o invertir. Y si la tasa de interés libre de riesgo sube, entonces habrá más inversores aplazando sus gastos y destinando su dinero a la inversión en estos bonos.

De esta manera, salen del sistema económico por un tiempo. En consecuencia, ese dinero ya no estará disponible para demandar bienes y servicios, lo que deriva en una baja en la demanda que contribuye a evitar la presión al alza sobre los precios.

Debemos recordar que, si aumentan las tasas de la economía, lo que aumenta es el costo del dinero. Es decir, las empresas que necesitan crédito tendrán que pagar más en intereses por él, llevando a menores ganancias.

Pero, ¿por qué te cuento todo esto? Porque las firmas que cotizan en Bolsa tienen un precio de mercado que se expresa en el precio de sus acciones, y esas acciones tienen un precio determinado.

El valor futuro

En un mercado ideal, con mucha información veraz disponible, podríamos poner en una planilla de Excel el crecimiento esperado de una empresa.

Podríamos calcular sus ventas, costos y ganancias futuras, todo partiendo de información actual. Y también podríamos evaluar los flujos futuros a través de fórmulas matemáticas (no tan complejas).

Podríamos concluir que Amazon va a producir USD 4.000 millones en ganancias netas en el cuarto trimestre de 2026, y haciendo cuentas, saber cuál sería el equivalente de esa ganancia al día de hoy.

Es la misma magia que nos permite partir de un capital inicial y saber cuánto capital tendremos en cinco años, considerando una tasa de crecimiento anual.

Entonces, en este caso en lugar de calcular hacia el futuro, lo que buscamos es traer el futuro a la actualidad.

De esta manera, la clave para comprender por qué baja la bolsa es esta: los flujos de caja futuros se calculan con una división que trabaja con el mismo formato.

En el numerador tendremos las ganancias esperadas y en el denominador la tasa referencia. En una división, cuando el denominador aumenta, entonces el resultado final es menor.

Es decir que, con una mayor tasa de interés, cada una de las empresas del mercado valdrá menos, y esto deriva en la baja del valor de las acciones.

Con este método podemos hacer lo mismo para todas las ganancias de una empresa para la próxima década. Podremos tener el valor justo de la compañía y nos permitirá saber el precio actual de mercado de la empresa que estamos analizando.

La clave del cálculo es la “tasa de referencia”, que es la que divide esos flujos futuros. Como ya comenté anteriormente, si haces una división y el denominador aumenta, el resultado baja.

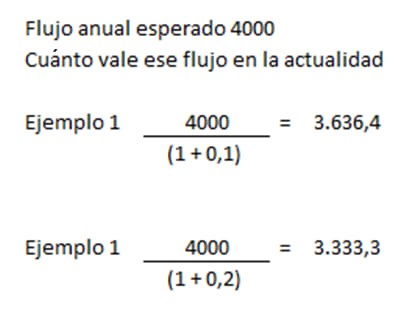

Veámoslo con un ejemplo.

La referencia determina las ganancias

Si dividimos 1.000 entre 5, el resultado es 200. Pero si el denominador (la tasa de referencia) sube, el resultado es menor. Por ejemplo, si la tasa de referencia sube a 10, el resultado al dividir 1.000 entre 10, será 100.

Te lo voy a volver a mostrar, pero con la fórmula apropiada:

Si tenemos un flujo de caja esperado para el año de USD 4.000 y la tasa de referencia de nuestra economía es 10%, entonces dividiremos 4.000 entre 1 + 0,1.

De esta manera, los USD 4.000 a recibir a final de año valen USD 3.636,40 hoy mismo, considerando el costo del dinero que viene de la tasa de referencia.

Ahora bien, si la tasa de referencia de la economía sube y pasa a ser de 20% (los USD 4.000 están siendo divididos ahora entre 1 + 0,2), podemos ver que los mismos USD 4.000 a recibir dentro de un año pasan a valer menos. Ahora valen USD 3.333,3

Ante estos escenarios existen empresas que se ven más afectadas por esta subida de tasas, como son las “empresas de crecimiento” o growth, que necesitan el dinero para crecer.

Como el aumento de las tasas de referencia también aumenta el coste del dinero, estas empresas se ven doblemente afectadas, pues deberán pagar intereses por sus préstamos.

Por otro lado las “empresas de valor” pueden servir como refugio ante estos escenarios, ya que son empresas consolidadas y con bajos niveles de endeudamiento.

De modo que el aumento del coste del dinero las afecta mucho menos que a las empresas de crecimiento.

Estas reglas son inamovibles: no dependen del ánimo del mercado y tampoco de la coyuntura, sino que se basan en la teoría y en las matemáticas financieras.

Estas reglas son las que usan los equipos de inversores de Chalie Munger, Warren Buffett, Ray Dalio, etc.

Y es que su estrategia se basa muchas veces en obtener el valor justo de una empresa, esperar a que el precio esté por debajo del mismo y, finalmente, comprar sus acciones.

Ejemplos de este tipo de empresas pueden ser:

• Procter & Gamble (PG), el gigante de la cosmética y los productos de primera necesidad

• Fedex (FDX), el conglomerado logístico

• Verizon Communications Inc. (VZ), una de las mayores empresas de telefonía americana

• Wells Fargo & Co. (WFC), de las financieras más importantes de Estados Unidos

Espero que conocer estas reglas te haya sido de utilidad. Ahora en este 2022, cuando suban las tasas y caiga la bolsa, podrás contarle a tus allegados por qué sucede esto y cuáles son los procesos normales de la bolsa.

Y más importante: ya sabes qué acciones pueden ayudarte a ganar en este contexto, no por sentimiento de mercado, sino por matemática pura.

¡Los números no mienten!

Buenas inversiones,

Gastón Lentini,

Para El Inversor Diario