Hoy hacemos rayos X a una de las empresas mas grandes de nuestra historia.

Analizamos cuánto gana, que negocios tiene y lo más importante,

cuando podemos ganar invirtiendo en ella.

Google es una empresa nacida al final del siglo pasado, en 1998 cuyo principal negocio nació y es el famoso motor de búsqueda usado por mas de 2.000 millones de personas. Actualmente cotiza en la bolsa de Nueva York con el ticker “GOOGL” y también cotiza en otras bolsas del mundo.

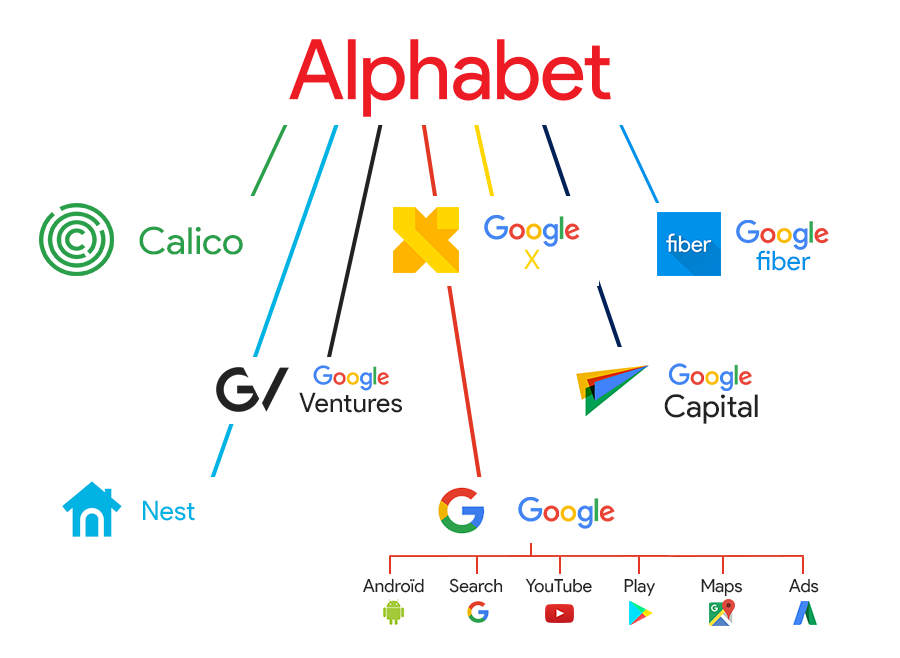

La empresa cotizante no es solamente el buscador, sino que compramos en la bolsa a su controlante o lo que podríamos decir su “casa matriz” que se llama Alphabet Inc. La cual posee un ecosistema de negocios asociados muchos mas amplio de lo que imaginas, así que empecemos por repasarlo:

Con Google Drive podemos acceder a la nube y almacenar datos, crear documentos con Google docs, usar los servicios de Google Maps y Street View que nos ayudan en la calle junto al Waze que pertenece a este equipo desde 2013, todo con una simple cuenta, la de Gmail.

Cuando usamos Youtube también usamos Alphabet, Google Earth, Google Libros, Google Chrome para navegar en la web, Google Noticias y Google Ads, desde donde se explota la publicidad, pero el espectro de negocios no termina en esas marcas que son conocidas por todos sino que desde 2005 incursionó en los Smartphones al comprar otra marca icono de esta era: Android.

A través de la empresa X, desarrolla proyectos de inteligencia artificial, robótica y autos que se conducen solos. Con Google Fiber provee servicios de comunicación y en línea con esta industria tiene la marca NEST que posee sistemas de audio con la particularidad de ser parte de la “IOTA” que resume las palabras “Internet of the Things” o para los hispanohablantes la internet de las cosas, sistemas que funcionan con wifi interactuando con los usuarios de los ambientes.

Calico (California Life Company ) se centra en la salud, la longevidad y el bienestar, contando en su plantilla no solo con programadores, sino que también hay neurólogos, genetistas y biólogos, intereses que en la empresa comenzaron hace 10 años, al invertir en Mahinima, firma de servicios de entrenamientos online.

Desde 2012 también la empresa crea y desarrolla sus gafas llamadas Glass, para explotar el mundo de la realidad aumentada, tecnología mas conocida por el relanzamiento del Metaverso de parte de Facebook.

Antes llamada Google Ventures y ahora simplemente GV, es la parte de este grupo de negocios que hace la búsqueda de las nuevas empresas con potencial para mejorar nuestro futuro ayudándolas con inyecciones de capital o conocimiento.

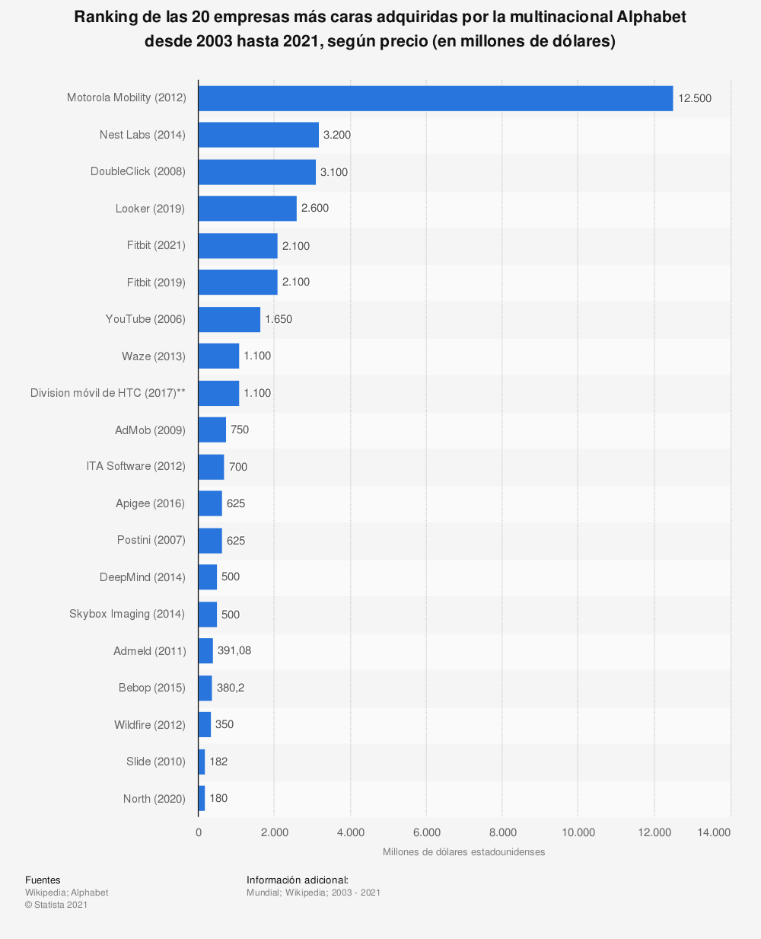

A lo largo de su historia realizó 234 adquisiciones y 151 inversiones en otras empresas, por un valor que supera los 30 mil millones.

Aquí estamos destacando en el cuadro las 20 compras mas onerosas de su historia, donde veremos marcas conocidas y otras no tan famosas aunque todas hacen claramente a la estrategia de la empresa de consolidarse en los múltiples mercados en que opera.

Ahora que vemos todo lo que este gigante tiene para dar, recordemos su visión, su razón de ser, para dar claridad a cual es el objetivo:

“Organizar la información del mundo y hacerla universalmente útil y accesible”

Pensemos en los números, pero fácil

¿Que es mas importante? ¿Los ingresos por ventas? ¿La rentabilidad? ¿No tener deuda? Ganar mercado? ¿Que tenemos que mirar para saber si un negocio va bien?

En mi opinión ganar plata es lo primero y eso lo podemos ver en el ROE que es el ratio que muestra si una empresa gana dinero en relación a su patrimonio y en que porcentaje. ROE no es otra cosa que las siglas de “RETURN ON EQUITY”, retorno sobre el patrimonio.

Otra cosa que podemos medir es el BPA, Beneficio Por Acción, que nos dice cuanto de la ganancia le corresponde a cada acción y eso nos permite por ejemplo saber.

Por ejemplo, si la acción vale $100 y la empresa tiene un BPA de $10, podemos pensar que si tenemos la empresa 10 años, recuperamos el valor de la inversión y eso se llama PER o Price Earning Ratio, que relaciona las ganancias con el precio de la acción y nos permite tener ese caculo rápido de cuantos años necesitamos para recuperar nuestra inversión si la empresa gana todos los años lo mismo.

Empezando por mirar los ingresos netos, la pandemia tuvo un efecto negativo y en 2020 paso de 46 a 38 mil millones (Billones), lo bueno de caso es que esta nueva era hizo que las ventas crezcan con mas fuerza trimestre a trimestre haciendo que en 6 trimestres duplique sus ingresos desde los mencionados 38.15 hasta 75.12Billones

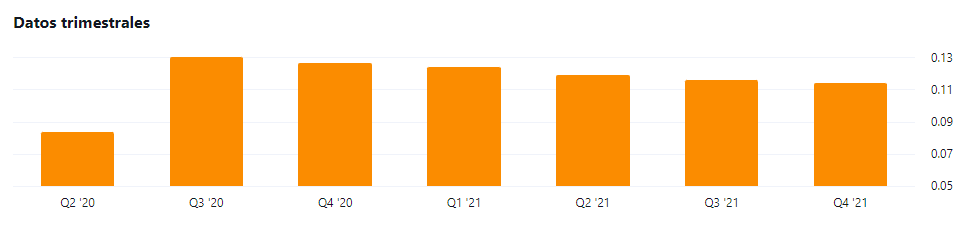

En una segunda instancia de análisis quiero mostrar además de los ingresos, el ROE del que hablamos antes, porque el margen de beneficio de la empresa tuvo una evolución similar entre el 2do trimestre de 2020 y el 4to trimestre de 2021. Duplicó la rentabilidad en 6 trimestres.

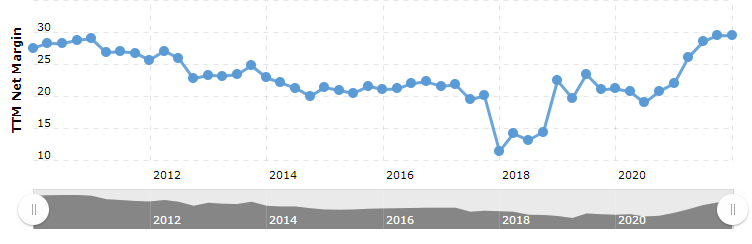

Ampliando el análisis temporal en mas de 10 años podemos ver como estos márgenes que estamos viendo en la actualidad se parecen a los que tenía la empresa cuando su nivel de maduración como empresa era otro y estaba en una etapa mucho mas incipiente allá por 2012, lo cual es un punto muy importante a destacar y no es consecuencia sino de explotar nuevas formas de negocios y sobretodo la publicidad.

Para mencionar el endeudamiento, vemos que el ratio de Deuda/Patrimonio pasó de 0,03 en 2018 a 0,12 en 2020 y desde ahí se está reduciendo encontrándose en actualmente debajo de 0,11.

Sus proyecciones

A continuación veremos cuales son las proyecciones de los diferentes sitios a 12 meses, para poder obtener una conclusión general de lo que podemos esperar en base a estos análisis.

Para empezar por el final, el promedio esperado de aumento del precio a 12 meses es de 24%.

Desde el análisis técnico vemos un canal alcista iniciado en mínimos de la pandemia allí por Marzo de 2020 que está siendo testeado en el inicio de desde 2022.

El nivel clave a superar son los 3000USD, donde tienen una resistencia importante (precio en que los participantes del mercado creen que es suficientemente caro el precio y la venden en masa haciendo que el precio no siga subiendo). Superado el mismo podemos pensar en el objetivo del techo del canal en la zona de 3500USD que coincide con el promedio de los analistas mencionados.

Por ultimo vemos al indicador MACD a punto de dar compra lo que nos indica que puede ser buen momento para tomar posición.

Como siempre, espero haya sido útil y gracias por acompañarme hasta aquí.

Gastón Lentini