Cada inversor tiene su perfil, cada perfil acepta un nivel de riesgo y cada nivel de riesgo debería asignar a su cartera una cantidad adecuada de activos especulativos. Veamos cuánto…

En la juventud los inversores sienten que tienen toda su vida por delante, el riesgo no parece importar y generalmente el capital involucrado en las inversiones no es considerable por estar en la primera etapa de sus vidas.

A medida que el tiempo pasa y maduramos, llega la casa, el auto, la familia y mas gastos, por lo que cuidamos mas nuestro capital y generalmente nos volvemos mas conservadores

Finalmente al llegar a edades mas avanzadas, no nos interesa el riesgo ya que nos queda poco tiempo y una baja de mercado puede darnos dolores de cabeza que con una cabellera completamente blanca no queres afrontar, si bien un conejo puede correr mas rápido, preferimos generalmente la tortuga, para llegar con seguridad al final de la carrera.

Como consecuencia de esta generalización, podemos extraer un concepto central de las finanzas, que es el de aversión al riesgo, esto busca dar una medida de cuanto rechazo hacia el riesgo sentimos, a la hora de invertir y estadísticamente sentiremos mas rechazo a medida que la vida pasa.

Los inversores que se saben arriesgados no suelen darle demasiada importancia a los activos de renta fija, sino que se orientan completamente consolidar carteras con acciones especulativas, primando en ellos los estilos de day trading, swing trading, scalpers.

Si bien este grupo de inversores arma portafolios conformados 100% con renta variable, una consideración importante a mencionar es la de tener una posición segurada, sea esta conformada en algún activo no volátil, un fondo o bono atado a la inflación o incluso algo de liquidez, evitando estar 100% invertido todo el tiempo, ya que si bien de esa forma obtendrá mayor emocionalidad, la pagará con menores grados de libertad, no pudiendo tomar oportunidades nuevas al presentarse alguna, por falta de liquidez siendo la única alternativa posible, la de vender otra posición para ingresar en la nueva.

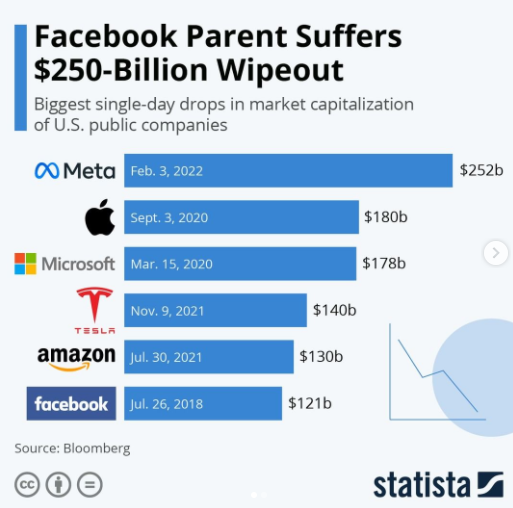

Un ejemplo para citar es el ocurrido con Meta, ante su última presentación de resultados donde sorprendiendo a los mercados tuvo la mayor pérdida de valor de una empresa en un día de la historia de los mercados.

El trader inteligente con liquidez disponible tuvo posibilidades de comprar esta baja, quien no tuvo liquidez no dispuso de esa posibilidad y si estas leyendo estas líneas seguramente viviste este hecho histórico.

Una última idea muy importante para estos perfiles cortoplacistas es la de utilizar el stop loss, que es un valor máximo dispuesto a arriesgar y a perder, para el caso en que la inversión no se desarrolle como se espera, se corten las perdidas y se liquide la inversión a pérdida, esperando una nueva oportunidad y evitando sobretodo, la posibilidad de quedar atrapado en empresas que no dejan de bajar.

El perfil de inversor que se encuentra en el extremo opuesto es el del conservador, y el mas puro de los conservadores no tomará posiciones en renta variable en absoluto. Preferirá obtener ganancias mínimas, incluso por debajo de la inflación, huyendo de toda posibilidad de que las cosas no marchen como se espera. La aversión al riesgo es absoluta.

Los bonos del tesoro americano conocidos como T-bill emitidos por Estados Unidos son una de esas alternativas, bonos de Japón, Alemania y muchos otros países con buenas perspectivas e historial de pagos, pero también estas carteras se refugian en bonos de grandes empresas multinacionales que (casi) aseguran la devolución del interés y el capital.

Este tipo de carteras se arma muy a menudo en la gestión de grandes patrimonios, lo que se conoce en la jerga como “Legacy” o “Wealth management” donde muchas veces los inversores no están interesados en el mercado pero si en recibir flujo y cuidar su patrimonio a largo plazo.

En el tercer grupo de inversores posiblemente estemos muchos de nosotros, con un perfil moderado que tendrá una cartera diversificada y se comprondrá por acciones de valor o activos de renta fija que nos den estabilidad, una parte de la cartera puede estar orientada al mediano plazo y en acciones de crecimiento y una parte mas pequeña puede orientarse al trading mas activo.

Esta es la distribución mas habitual sugerida en los libros, aunque luego cada uno asignará diferentes proporciones a cada grupo de instrumentos.

Los mas agresivos no querrán tener liquidez ni renta fija, pero insisto en la importancia de evitar la sobre-operación y la tentación de estar comprando y vendiendo todo el tiempo, siendo víctima de las estadísticas que hacen que la mayoría no obtenga el resultado buscado.

En palabras de Ruth Porat, la actual CFO de Alphabet “La liquidez es el oxígeno de un sistema financiero”

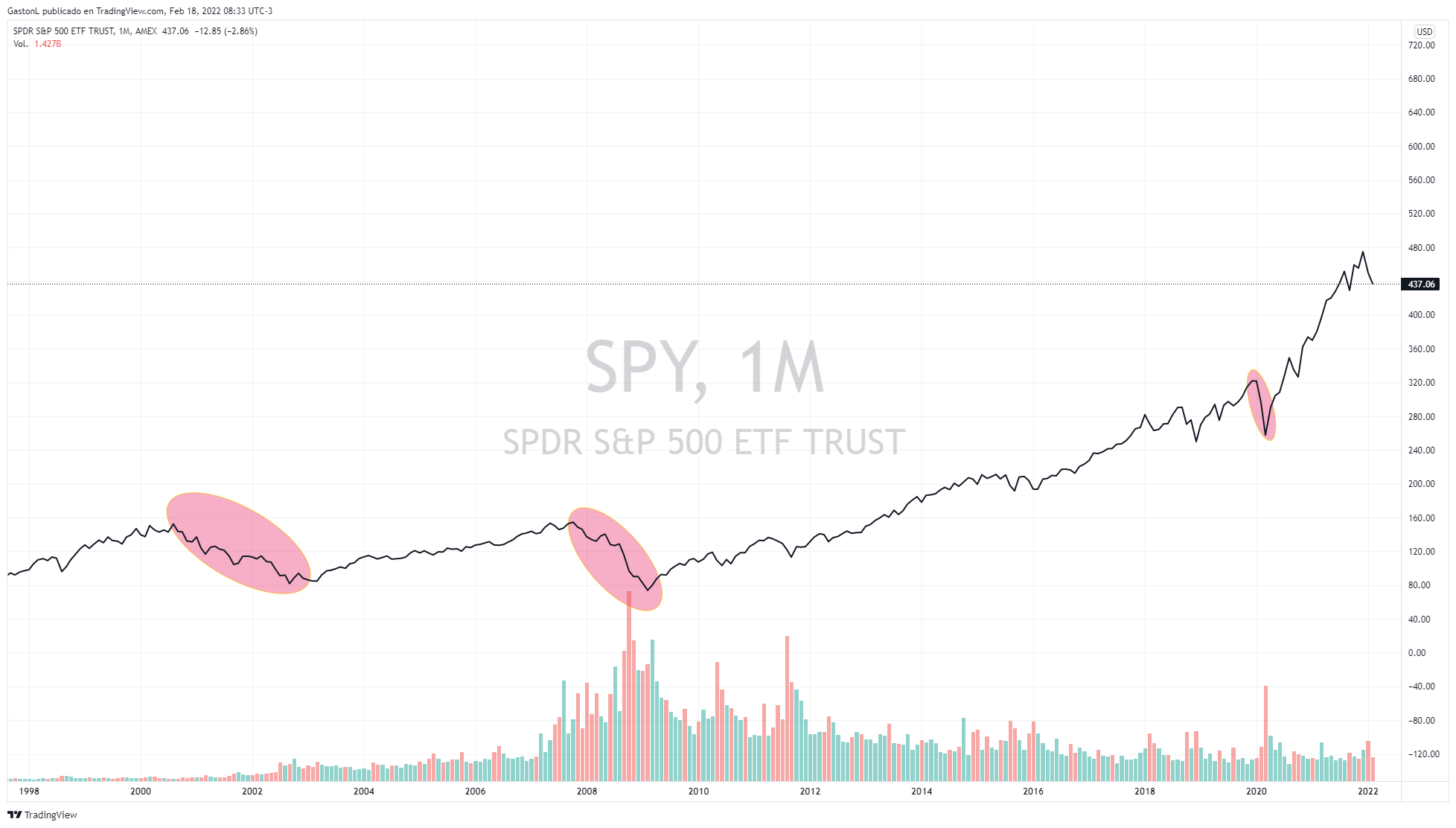

Cerrando estas ideas quiero mostrarles los últimos 20 años del índice S&P 500 donde vemos señaladas las bajas de la burbuja.com en los 2000, la crisis subprime en el 2008 y mas a la derecha, el pequeño círculo nos muestra la crisis del covid.

Lo invito a recordar como vivieron si es que ya invertían el 2020 con sus inversiones, como creen que se hubieran sentido en el 2008 o aún mas atrás, como se sentirían con 2 años de mercados bajistas.

Pensando en las conclusiones considero que es conveniente hacer un profundo análisis de cuanta experiencia tiene cada uno en el mercado y cuantos momentos de incertidumbre o profundas bajar ha vivido para poder saber realmente si está dispuesto a pasar bajas con todo su capital, en grandes mercados bajistas que hacen ver la baja del covid como un juego de niños.

Cuiden su dinero,

Gastón Lentini